- 30 noviembre, 2015

- Categorias: Fiscal

Con fecha 30 de octubre se ha publicado en el BOE la Ley 48/2015, de 29 de octubre, de Presupuestos Generales del Estado que como es habitual introduce algunas novedades en al ámbito tributario.

Si bien la costumbre era que esta norma se publicara a finales de año, esta vez se ha adelantado al mes de octubre a consecuencia de las elecciones generales que se celebrarán en el mes de diciembre.

A continuación detallamos las modificaciones y novedades más significativas.

IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS

Estimación directa. Primas de seguro de enfermedad

Con efectos a partir de uno de enero de 2016, se eleva el límite máximo de deducción aplicable por primas satisfechas a seguros de enfermedad, a efectos de calcular el rendimiento neto de la actividad económica en estimación directa.

Desde la fecha señalada, se considera gasto deducible para la determinación del rendimiento neto en estimación directa, las primas de seguro de enfermedad satisfechas por el contribuyente en la parte correspondiente a su propia cobertura y a la de su cónyuge e hijos menores de veinticinco años que convivan con él, con el límite máximo de 500 euros por cada una de las personas antes señaladas o de 1.500 euros por cada una de ellas con discapacidad.

Rentas en especie. Primas de seguro de enfermedad

A partir de enero de 2016 están exentas las primas o cuotas satisfechas a entidades aseguradoras para la cobertura de enfermedad, siempre que dicha cobertura alcance al propio trabajador, pudiendo también alcanzar a su cónyuge y descendientes, y que las primas o cuotas satisfechas no excedan de 500 euros anuales por cada una de las personas antes señaladas o de 1.500 euros para cada una de ellas con discapacidad. El exceso sobre dicha cuantía será retribución en especie.

Límites para la aplicación del método de estimación objetiva para 2016 y 2017

Con carácter transitorio para los ejercicios 2016 y 2017, se aumenta, respecto de las inicialmente previstas para dichos ejercicios, la cuantía de determinadas magnitudes cuya superación implica la exclusión del régimen de estimación objetiva. En particular, se elevan para los citados ejercicios los límites relativos a los rendimientos íntegros obtenidos en el conjunto de actividades económicas y por volumen de compras.

Para los ejercicios 2016 y 2017, quedan excluidos de la aplicación del método de estimación objetiva:

- Aquellos contribuyentes cuyo volumen de rendimientos íntegros en el año inmediato anterior supere para el conjunto de sus actividades económicas, excepto las agrícolas, ganaderas y forestales, 250.000 euros anuales, o, sin perjuicio del límite anterior, cuando el volumen de los rendimientos íntegros del año inmediato anterior que corresponda a operaciones por las que estén obligados a expedir factura cuando el destinatario sea un empresario o profesional que actúe como tal supere los 125.000 euros anuales.

- Aquellos contribuyentes cuyo volumen de compras de bienes y servicios, excluidas las adquisiciones de inmovilizado, en el ejercicio anterior supere la cantidad de 250.000 euros anuales. En el supuesto de obras o servicios subcontratados, el importe de los mismos se tiene en cuenta para el cálculo de este límite.

IMPUESTO SOBRE SOCIEDADES

Reducción de las rentas procedentes de determinados activos intangibles (Patent Box)

Como nota aclaratoria, el Patent Box es una figura legal que tiene el objetivo de potenciar el crecimiento económico principalmente a través de la creación de activos intangibles como patentes, dibujos, modelos, formulas, planos o procedimientos (art. 23 LIS).

Fiscalmente, permite reducir la base imponible del Impuesto sobre Sociedades en un 60 por 100 del importe de las rentas que procedan de la cesión y/o transmisión de activos intangibles, tributando por lo tanto el 40 por 100 de la renta generada por este concepto.

Con efectos desde 1 de julio de 2016, se modifica la forma de calcular el importe de la renta objeto de reducción, de suerte que si hasta ahora el beneficio fiscal consistía en integrar sólo el 40 por 100 de las rentas producidas por la cesión del derecho de uso del intangible, se proyecta aplicar una reducción en la base imponible que se calculará al aplicarles a las mismas el 60 por 100 del resultado del siguiente coeficiente:

Numerador: Gastos relacionados directamente con la creación del activo (incluidos los subcontratados)

Estos gastos se incrementarán en un 30 por 100, con el límite del importe del denominador.

Denominador: Los mismos gastos del numerador y, en su caso, de la adquisición del activo.

No se incluirán en el coeficiente los gastos financieros, amortizaciones de inmuebles u otros gastos no relacionados directamente con la creación del activo.

Se establece un régimen transitorio en los siguientes términos:

- Cesiones de derecho de uso o explotación con anterioridad al 27 de septiembre de 2013: se podrá optar por aplicar, en todos los periodos impositivos que resten, hasta la finalización de los contratos correspondientes, el régimen establecido en el art.23 del RDL 4/2004. La opción se realizará en la declaración del periodo 2016. A partir de 30 de junio de 2021 se deberá aplicar el nuevo régimen.

- Cesiones del derecho de uso o de explotación que se realicen desde el 27 de septiembre de 2013 hasta el 30 de junio de 2016: el contribuyente podrá optar por aplicar el régimen establecido en la Ley del Impuesto según redacción vigente a 1 de enero de 2015. La opción se debe de hacer en la declaración de 2016. A partir de 30 de junio de 2021 se deberá aplicar el nuevo régimen.

- Transmisiones de activos intangibles que se realicen a partir de 1 de julio de 2016 hasta el 30 de junio de 2021: podrán optar del mismo modo, por el régimen establecido en el art. 23, según redacción vigente a 1 de enero de 2015. Se ejercitará la opción en la declaración del periodo de transmisión.

Obligación de presentar declaración por entidades parcialmente exentas

Con efectos para los periodos impositivos iniciados a partir de uno de enero de 2015, los contribuyentes que apliquen el régimen especial de entidades parcialmente exentas no estarán obligados a presentar la declaración del Impuesto sobre Sociedades cuando cumplan conjuntamente los siguientes requisitos:

- Que sus ingresos totales no superen los 75.000 euros anuales (antes 50.000 euros).

- Que los ingresos correspondientes a rentas no exentas no superen los 2.000 euros anuales.

- Que todas las rentas no exentas que obtengan estén sometidas a retención.

Prestación patrimonial por conversión de activos por impuesto diferido en crédito exigible frente a la Administración tributaria

Se modifica el tratamiento de los activos fiscales diferidos, previéndose ahora nuevas condiciones para que tales activos puedan adquirir el derecho a la conversión. Asimismo, los activos por impuesto diferido generados con anterioridad a la entrada en vigor el próximo uno de enero que no satisfagan las nuevas condiciones podrán mantener el derecho a la conversión, aunque para ello habrá que pagar una prestación patrimonial denominada “Prestación patrimonial por conversión de activos por impuesto diferido en crédito exigible frente a la Administración tributaria”.

IMPUESTO SOBRE EL PATRIMONIO

Se prorroga el restablecimiento de este Impuesto al ejercicio fiscal 2016, previéndose que desde el 1 de enero de 2017 se vuelva a desactivar mediante la bonificación en la cuota del 100 por 100.

IMPUESTO SOBRE EL VALOR AÑADIDO

Se introducen modificaciones técnicas en determinadas exenciones para lograr una mejor adecuación de la regulación interna a la normativa comunitaria.

Exenciones de las prestaciones de servicios directamente relacionados con las exportaciones de bienes

Con efectos 1 de enero de 2015 también resulta de aplicación esta exención cuando los servicios se presten a los transitarios y consignatarios que actúen por cuenta de quienes realicen las exportaciones, de los destinatarios de los bienes o de sus representantes aduaneros.

Exenciones en las importaciones de bienes vinculadas al régimen de depósito distinto del aduanero

Con efectos 1 de enero de 2016 quedarán exentas las importaciones de bienes que se destinen a tiendas libres de impuestos que, bajo control aduanero, existen en los puertos y aeropuertos.

Sociedades civiles en recargo de equivalencia

Las sociedades civiles que durante el año 2015 hayan tributado en régimen de atribución de rentas en el Impuesto sobre la Renta de las Personas Físicas y hayan estado acogidas al régimen especial del recargo de equivalencia del Impuesto sobre el Valor Añadido, y que con efectos de 1 de enero de 2016 pasen a tener la condición de contribuyentes en el Impuesto sobre Sociedades (esto es, tengan personalidad jurídica y objeto mercantil) y, por tanto, cesen en el citado régimen especial, podrán aplicar, en su caso, lo previsto en el artículo 155 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, y en el artículo 60 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre.

Así, podrán efectuar la deducción de la cuota resultante de aplicar al valor de adquisición de sus existencias inventariadas a 31 de diciembre de 2015, Impuesto sobre el Valor Añadido y recargo de equivalencia excluidos, los tipos de dicho impuesto y recargo que estuviesen vigentes en la misma fecha.

Límites para la aplicación del régimen simplificado y del régimen especial de la agricultura, ganadería y pesca para 2016 y 2017

El volumen de adquisiciones e importaciones de bienes y servicios en el ejercicio anterior, excluidas las adquisiciones de inmovilizado, no podrá superar la cantidad de 250.000 euros (IVA excluido).

IMPUESTO SOBRE SOCIEDADES E IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS

Actividades prioritarias de mecenazgo

Se relacionan las actividades prioritarias de mecenazgo a los efectos de la deducción incrementada en estos Impuestos (5 puntos porcentuales más) con el límite de 50.000 euros anuales para cada aportante.

Acontecimientos de excepcional interés público

Se relacionan los mismos (son 18 acontecimientos, entre ellos Segundo Centenario del Museo Nacional del Prado, XX Aniversario de la Reapertura del Gran Teatro del Liceo de Barcelona, Conmemoración del Foro Iberoamericano de Ciudades, Centenario del nacimiento de Camilo José Cela, etc.).

IMPUESTO SOBRE TRANSMISIONES PATRIMONIALES Y ACTOS JURÍDICOS DOCUMENTADOS

Se establece la nueva escala por transmisiones y rehabilitaciones de grandezas y títulos nobiliarios para 2016.

IMPUESTOS ESPECIALES

Con vigencia 1 de enero de 2016 se introduce una especificación técnica referida a la exención para determinadas instalaciones en el Impuesto Especial sobre la Electricidad, consistente en que quedará exenta la energía eléctrica consumida en las instalaciones de producción de electricidad para la realización de dicha actividad, así como la energía eléctrica suministrada a las instalaciones de producción, transporte y distribución de energía para realizar estas actividades.

Para los ejercicios 2014, 2015 y 2016 los tipos impositivos del Impuesto sobre los Gases Fluorados de Efecto Invernadero serán los resultantes de multiplicar los tipos de gravamen fijados en la Ley 16/2013, por los coeficientes 0,33 para el ejercicio 2014 y por 0,66 para los ejercicios 2015 y 2016.

TASAS

Se mantienen a partir de 1 de enero de 2016 los tipos de cuantía fija de las tasas de la Hacienda estatal, así como las cuantías establecidas para las tasas que gravan los juegos de suerte, envite o azar en la cuantía del importe exigible para el año 2015.

IMPUESTOS LOCALES

Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana e Impuesto sobre Bienes Inmuebles

Excepcionalmente durante el año 2016 se concede una bonificación del 50 por 100 de la cuota de ambos impuesto para los bienes inmuebles afectados por los movimientos sísmicos producidos en Lorca.

Actualización de valores catastrales

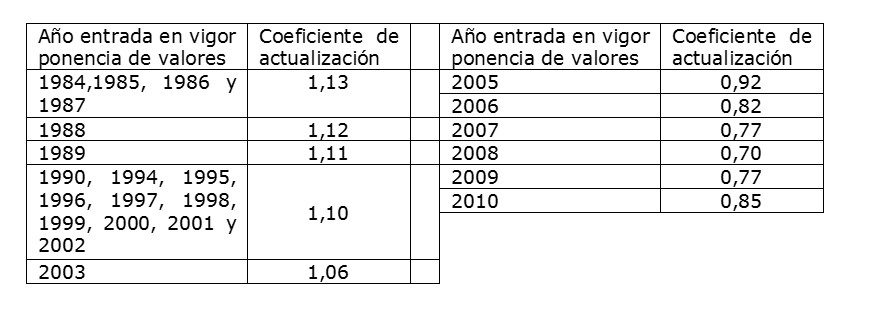

Se actualizan para 2016 los valores catastrales con arreglo al siguiente cuadro:

OTRAS DISPOSICIONES CON INCIDENCIA TRIBUTARIA

- Interés legal del dinero: Se fijará para 2016 en el 3 por 100 (3,50 por 100 en 2015).

- Interés de demora: Se fijará para 2016 en el 3,75 por 100 (4,375 por 100 en 2015).

- Indicador público de renta de efectos múltiples (IPREM): Se establece para 2016 un IPREM anual de 6.390,13 euros (igual al regulado para 2015). En los supuestos en los que la referencia al salario mínimo interprofesional haya sido sustituida por la referencia al IPREM, a cuantía anual de éste será de 7.455,14 euros cuando las correspondientes normas se refieran al salario mínimo interprofesional en cómputo anual. No obstante, si expresamente se excluyen las pagas extraordinarias, la cuantía será de 6.390,13 euros.

Amb data 30 d’octubre s’ha publicat al BOE la Llei 48/2015, de 29 d’octubre, de pressupostos generals de l’Estat que com és habitual introdueix algunes novetats en l’àmbit tributari.

Si bé el costum era que aquesta norma es publiqués a finals d’any, aquesta vegada s’ha avançat al mes d’octubre a conseqüència de les eleccions generals que se celebraran al mes de desembre.

A continuació detallem les modificacions i novetats més significatives.

IMPOST SOBRE LA RENDA DE LES PERSONES FÍSIQUES

Estimació directa. Primes d’assegurança de malaltia

Amb efectes a partir d’un de gener de 2016, s’eleva el límit màxim de deducció aplicable per primes satisfetes a assegurances de malaltia, als efectes de calcular el rendiment net de l’activitat econòmica en estimació directa.

Des de la data assenyalada, es considera despesa deduïble per a la determinació del rendiment net en estimació directa, les primes d’assegurança de malaltia satisfetes pel contribuent en la part corresponent a la seva pròpia cobertura ia la del seu cònjuge i fills menors de vint anys que convisquin amb ell, amb el límit màxim de 500 euros per cadascuna de les persones abans assenyalades o de 1.500 euros per cadascuna d’elles amb discapacitat.

Rendes en espècie. Primes d’assegurança de malaltia

A partir de gener de 2016 estan exemptes les primes o quotes satisfetes a entitats asseguradores per a la cobertura de malaltia, sempre que aquesta cobertura inclogui el treballador, podent també incloure el seu cònjuge i descendents, i que les primes o quotes satisfetes no excedeixin 500 euros anuals per cadascuna de les persones abans assenyalades o de 1.500 euros per a cadascuna d’elles amb discapacitat. L’excés sobre aquesta quantia serà retribució en espècie.

Límits per a l’aplicació del mètode d’estimació objectiva per a 2016 i 2017

Amb caràcter transitori per als exercicis 2016 i 2017, s’augmenta, respecte de les inicialment previstes per a aquests exercicis, la quantia de determinades magnituds la superació implica l’exclusió del règim d’estimació objectiva. En particular, s’eleven per als esmentats exercicis els límits relatius als rendiments íntegres obtinguts en el conjunt d’activitats econòmiques i per volum de compres.

Per als exercicis 2016 i 2017, queden exclosos de l’aplicació del mètode d’estimació objectiva:

- Aquells contribuents el volum de rendiments íntegres en l’any immediatament anterior superi per al conjunt de les seves activitats econòmiques, excepte les agrícoles, ramaderes i forestals, 250.000 euros anuals, o, sense perjudici del límit anterior, quan el volum dels rendiments íntegres del any immediatament anterior que correspongui a operacions per les quals estiguin obligats a expedir factura quan el destinatari sigui un empresari o professional que actuï com tal superi els 125.000 euros anuals.

- Aquells contribuents el volum de compres de béns i serveis, excloses les adquisicions d’immobilitzat, en l’exercici anterior superi la quantitat de 250.000 euros anuals. En el supòsit d’obres o serveis subcontractats, l’import d’estos es té en compte per al càlcul d’aquest límit.

IMPOST SOBRE SOCIETATS

Reducció de les rendes procedents de determinats actius intangibles (Patent Box)

Com a nota aclaridora, el Patent Box és una figura legal que té l’objectiu de potenciar el creixement econòmic principalment a través de la creació d’actius intangibles com patents, dibuixos, models, fórmules, plànols o procediments (art. 23 LIS).

Fiscalment, permet reduir la base imposable de l’Impost sobre Societats en un 60 per 100 de l’import de les rendes que procedeixin de la cessió i / o transmissió d’actius intangibles, tributant per tant el 40 per 100 de la renda generada per aquest concepte.

Amb efectes a 1 de juliol de 2016, es modifica la forma de calcular l’import de la renda objecte de reducció, de manera que si fins ara el benefici fiscal consistia a integrar només el 40 per 100 de les rendes produïdes per la cessió del dret d’ús de l’intangible, es projecta aplicar una reducció a la base imposable que es calcularà en aplicar a les mateixes el 60 per 100 del resultat del següent coeficient:

Numerador: Despeses relacionades directament amb la creació de l’actiu (inclosos els subcontractats)

Aquestes despeses s’incrementaran en un 30 per 100, amb el límit de l’import del denominador.

Denominador: Els mateixos despeses del numerador i, si escau, de l’adquisició de l’actiu.

No s’inclouran en el coeficient les despeses financeres, amortitzacions d’immobles o altres despeses no relacionades directament amb la creació de l’actiu.

S’estableix un règim transitori en els següents termes:

- Cessions de dret d’ús o explotació amb anterioritat al 27 de setembre de 2013: es pot optar per aplicar, en tots els períodes impositius que restin, fins a la finalització dels contractes corresponents, el règim establert en l’art.23 del RDL 4 / 2004. L’opció es realitzarà a la declaració del període 2016. A partir de 30 de juny de 2021 es d’aplicar el nou règim.

- Cessions del dret d’ús o d’explotació que es realitzin des del 27 de setembre de 2013 fins al 30 de juny de 2016: el contribuent pot optar per aplicar el règim establert en la Llei de l’impost segons redacció vigent a 1 gener 2015 . L’opció es deu fer en la declaració de 2016. A partir de 30 de juny de 2021 es d’aplicar el nou règim.

- Transmissions d’actius intangibles que es facin a partir de 1 juliol 2016 fins al 30 juny 2021: podran optar de la mateixa manera, pel règim establert en l’art. 23, segons redacció vigent a 1 de gener de 2015. Es s’exercitarà l’opció en la declaració del període de transmissió.

Obligació de presentar declaració per entitats parcialment exemptes

Amb efectes per als períodes impositius iniciats a partir d’un de gener de 2015, els contribuents que apliquin el règim especial d’entitats parcialment exemptes no estaran obligats a presentar la declaració de l’Impost sobre Societats que compleixin conjuntament els requisits següents:

- Que els seus ingressos totals no superin els 75.000 euros anuals (abans 50.000 euros).

- Que els ingressos corresponents a rendes no exemptes no superin els 2.000 euros anuals.

- Que totes les rendes no exemptes que obtinguin estiguin sotmeses a retenció.

Prestació patrimonial per conversió d’actius per impost diferit en crèdit exigible enfront de l’Administració tributària

Es modifica el tractament dels actius fiscals diferits, preveient-se ara noves condicions perquè aquests actius puguin adquirir el dret a la conversió. Així mateix, els actius per impost diferit generats amb anterioritat a l’entrada en vigor el pròxim un de gener que no satisfacin les noves condicions podran mantenir el dret a la conversió, encara que per això caldrà pagar una prestació patrimonial anomenada «Prestació patrimonial per conversió de actius per impost diferit en crèdit exigible enfront de l’Administració tributària «.

IMPOST SOBRE EL PATRIMONI

Es prorroga el restabliment d’aquest impost a l’exercici fiscal 2016, i es preveu que des l’1 de gener de 2017 s’ha torni a desactivar mitjançant la bonificació en la quota del 100 per 100.

IMPOST SOBRE EL VALOR AFEGIT

S’introdueixen modificacions tècniques en determinades exempcions per aconseguir una millor adequació de la regulació interna a la normativa comunitària.

Exempcions de les prestacions de serveis directament relacionats amb les exportacions de béns

Amb efectes 1 gener 2015 també resulta d’aplicació aquesta exempció quan els serveis es prestin als transitaris i consignataris que actuen per compte de qui realitzin les exportacions, dels destinataris dels béns o dels seus representants duaners.

Exempcions en les importacions de béns vinculades al règim de dipòsit diferent del duaner

Amb efectes 1 gener 2016 quedaran exemptes les importacions de béns que es destinin a botigues lliures d’impostos que, sota control duaner, hi ha als ports i aeroports.

Societats civils en recàrrec d’equivalència

Les societats civils que durant l’any 2015 hagin tributat en règim d’atribució de rendes en l’Impost sobre la Renda de les Persones Físiques i hagin estat acollides al règim especial del recàrrec d’equivalencia de l’Impost sobre el Valor Afegit, i que amb efectes d’1 de gener de 2016 passin a tenir la condició de contribuents en l’Impost sobre Societats (és a dir, tinguin personalitat jurídica i objecte mercantil) i, per tant, cessin en l’esmentat règim especial, podran aplicar, si s’escau, el que preveu el article 155 de la Llei 37/1992, de 28 de desembre, de l’Impost sobre el Valor Afegit, i en l’article 60 del Reglament de l’impost sobre el valor afegit, aprovat pel Reial Decret 1624/1992, de 29 de desembre.

Així, podran efectuar la deducció de la quota resultant d’aplicar al valor d’adquisició de les seves existències inventariades a 31 de desembre de 2015, Impost sobre el Valor Afegit i recàrrec d’equivalència exclosos, els tipus de l’esmentat impost i recàrrec que estiguessin vigents en la mateixa data.

Límits per a l’aplicació del règim simplificat i del règim especial de l’agricultura, ramaderia i pesca per a 2016 i 2017

El volum d’adquisicions i importacions de béns i serveis en l’exercici anterior, excloses les adquisicions d’immobilitzat, no podrà superar la quantitat de 250.000 euros (IVA exclòs).

IMPOST SOBRE SOCIETATS I IMPOST SOBRE LA RENDA DE LES PERSONES FÍSIQUES

Activitats prioritàries de mecenatge

Es relacionen les activitats prioritàries de mecenatge als efectes de la deducció incrementada en aquests impostos (5 punts percentuals més) amb el límit de 50.000 euros anuals per cada aportant.

Esdeveniments d’excepcional interès públic

Es relacionen els mateixos (són 18 esdeveniments, entre ells Segon Centenari del Museu Nacional del Prat, XX Aniversari de la Reobertura del Gran Teatre del Liceu de Barcelona, Commemoració del Fòrum Iberoamericà de Ciutats, Centenari del naixement de Camilo José Cela, etc.) .

Impost sobre transmissions patrimonials i actes jurídics documentats

S’estableix la nova escala per transmissions i rehabilitacions de grandeses i títols nobiliaris per a 2016.

IMPOSTOS ESPECIALS

Amb vigència 1 gener 2016 s’introdueix una especificació tècnica referida a l’exempció per a determinades instal·lacions en l’Impost Especial sobre l’Electricitat, consistent en què quedarà exempta l’energia elèctrica consumida a les instal·lacions de producció d’electricitat per a la realització d’aquesta activitat, així com l’energia elèctrica subministrada a les instal·lacions de producció, transport i distribució d’energia per realitzar aquestes activitats.

Per als exercicis 2014, 2015 i 2016 els tipus impositius de l’Impost sobre els gasos fluorats d’efecte hivernacle seran els resultants de multiplicar els tipus de gravamen fixats en la Llei 16/2013, pels coeficients 0,33 per a l’exercici 2014 i per 0 , 66 per als exercicis 2015 i 2016.

TAXES

Es mantenen a partir d’1 de gener de 2016 els tipus de quantia fixa de les taxes de la Hisenda estatal, així com les quanties establertes per a les taxes que graven els jocs de sort, envit o atzar en la quantia de l’import exigible per a l’any 2015.

IMPOSTOS LOCALS

Impost sobre l’Increment de Valor dels Terrenys de Naturalesa Urbana i Impost sobre Béns Immobles

Excepcionalment durant l’any 2016 es concedeix una bonificació del 50 per 100 de la quota de tots dos impost per als béns immobles afectats pels moviments sísmics produïts a Lorca.

Actualització de valors cadastrals

S’actualitzen per 2016 els valors cadastrals d’acord amb el següent quadre:

ALTRES DISPOSICIONS AMB INCIDÈNCIA TRIBUTÀRIA

- Interès legal del diner: Es fixarà per a 2016 en el 3 per 100 (3,50 per 100 en 2015).

- Interès de demora: Es fixarà per a 2016 en el 3,75 per 100 (4,375 per 100 en 2015).

- Indicador públic de renda d’efectes múltiples (IPREM): S’estableix per a 2016 1 IPREM anual d’6.390,13 euros (igual al regulat per a 2015). En els supòsits en què la referència al salari mínim interprofessional hagi estat substituïda per la referència a l’IPREM, a quantia anual de aquest serà de 7.455,14 euros quan les corresponents normes es refereixin al salari mínim interprofessional en còmput anual. No obstant això, si expressament s’exclouen les pagues extraordinàries, la quantia serà de 6.390,13 euros.