- 5 marzo, 2014

- Categorias: Laboral

El pasado 1 de febrero, se publicó en el B.O.E. la Orden ESS/106/2014, de 31 de enero, por la que se desarrollan las normas legales de cotización a la Seguridad Social, desempleo, protección por cese de actividad, Fondo de Garantía Salarial y formación profesional, contenidas en la Ley 22/2013, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2014.

A continuación detallamos las principales novedades aprobadas al respecto.

Topes de cotización

El tope máximo de la base de cotización al Régimen General de la Seguridad Social para el ejercicio 2014 será de 3.597,00 euros mensuales. Este nuevo tope máximo de cotización, se ha incrementado en un 5% con respecto al tope máximo aplicado durante el año 2013.

Por otra parte, el tope mínimo de cotización para las contingencias de accidente de trabajo y enfermedad profesional no podrá ser inferior a 753,00 euros mensuales. Este tope mínimo no sufre ninguna alteración con respecto al fijado para 2013.

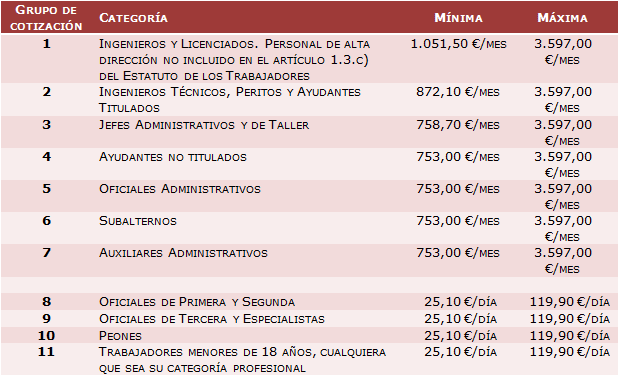

Bases máximas y mínimas de cotización al Régimen General

Tipos de cotización

Para las contingencias comunes se mantienen los mismos tipos de cotización del ejercicio 2013 (28,30%, del que el 23,60% será a cargo de la empresa y el 4,70% a cargo del trabajador). Asimismo, para las contingencias de accidentes de trabajo y enfermedades profesionales se aplicarán los tipos de la tarifa de primas establecidos en la disposición adicional cuarta de la Ley 42/2006, en la redacción dada por la disposición final décima novena de la Ley 22/2013, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2014, siendo las primas resultantes a cargo exclusivo de la empresa.

Tampoco en la cotización de las horas extraordinarias se introduce ningún cambio. Para las horas extraordinarias motivadas por fuerza mayor se mantiene el tipo del 14%, del que el12% será a cargo de la empresa y el 2% a cargo del trabajador. La cotización adicional por el resto de horas extraordinarias se efectuará aplicando el tipo del 28,30%, del que el 23,60% será a cargo de la empresa y el 4,70% a cargo del trabajador.

Cotización en los contratos de formación y aprendizaje

Cuando proceda cotizar por desempleo sus cuotas serán:

Cotización por desempleo

Respecto a la cotización por Desempleo, los tipos aplicables serán los siguientes:

Contratación indefinida, incluidos los contratos indefinidos a tiempo parcial y fijos discontinuos, así como la contratación de duración determinada en las modalidades de contratos formativos en prácticas y para la formación y el aprendizaje, de relevo, interinidad y contratos, cualquiera que sea la modalidad utilizada, realizados con trabajadores que tengan reconocido un grado de discapacidad no inferior al 33 por 100:

Contratación de duración determinada, ya sea a tiempo completo o parcial:

Cotización en los contratos a tiempo parcial

No se producen cambios significativos respecto a la regulación anterior, excepto en los límites de la base de cotización que en ningún caso podrá ser superior al tope máximo de 3.597,00 euros/mes ni inferior a 4,54 euros por cada hora trabajada.

Las bases mínimas por hora para contingencias comunes son las siguientes:

Cotización a la Seguridad Social en los contratos temporales de corta duración

En los contratos con una duración efectiva inferior a 7 días, se mantiene el incremento del 36 por 100 en la cuota empresarial a la Seguridad Social por contingencias comunes. Dicho incremento no se aplicará a los contratos de interinidad ni en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios.

Régimen Especial de Trabajadores por Cuenta Propia o Autónomos

El tipo de cotización por contingencias comunes para el ejercicio 2014 es del 29,80%, o el 29,30% si el interesado está acogido al sistema de protección por cese de actividad, no experimentado variación con respecto al 2013, manteniéndose también el mismo tipo del 26,50% cuando el trabajador haya optado por no acogerse a la cobertura de la protección por incapacidad temporal.

Los trabajadores incluidos en este Régimen Especial que no tengan la cobertura de las contingencias derivadas de accidentes de trabajo y enfermedades profesionales efectuarán una cotización adicional equivalente al 0,10%, aplicado sobre la base de cotización elegida, para la financiación de las prestaciones por riesgo durante el embarazo y riesgo durante la lactancia natural.

Se establecen los siguientes límites en las bases de cotización:

En este régimen especial, se establecen las siguientes particularidades:

– La base de cotización para los trabajadores autónomos que a 1/1/2014 sean menores de 47 años de edad, será la elegida por éstos, dentro de los límites comprendidos entre las bases mínima y máxima. Igual elección podrán efectuar los que en esa fecha tengan 47 años y su base de cotización en el mes de diciembre de 2013 haya sido igual o superior a 1.888,80 euros mensuales, o causen alta en este Régimen Especial. Para aquellos en la misma situación cuya base de cotización fuera inferior a 1.888,80 euros mensuales el límite de la cuantía a elegir es de 1.926,60 euros mensuales frente a 1.888,80 del año 2013.

– La base de cotización para los trabajadores que a 1/1/2014 tengan cumplida la edad de 48 años o más estará comprendida entre 944,40 y 1.926,60 euros/mes.

– Para las contingencias profesionales se aplicarán los tipos de la tarifa de primas establecidas en la disposición adicional cuarta de la Ley 42/2006, de 28 de diciembre, de Presupuestos Generales del Estado para el 2007, en la redacción dada por la disposición final décima novena de la Ley 22/2013, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2014, sobre la misma base de cotización elegida por los interesados para contingencias comunes.

– Para los trabajadores autónomos que en algún momento del año 2013 y de manera simultánea hayan tenido contratado a su servicio un número de trabajadores por cuenta ajena igual o superior a 50, la base mínima de cotización tendrá una cuantía igual a la prevista como base mínima para los trabajadores encuadrados en el grupo de cotización 1 del Régimen General que para el 2014 está fijada en 1.051,50 euros mensuales. A partir de enero de 2014, la base mínima indicada se aplicará a aquellos trabajadores autónomos que hayan tenido a su servicio durante algún momento del año 2013, 10 o más trabajadores por cuenta ajena.

– Los trabajadores autónomos incluidos en este Régimen especial, al amparo de lo establecido en la disposición adicional vigésimo séptima de la Ley General de la Seguridad Social y del artículo 21.3 de la Ley 4/1997, de 24 de marzo, de sociedades laborales, a excepción de aquellos que causen alta inicial en los 12 primeros meses de su actividad a contar desde la fecha de efectos de dicha alta, tendrán una base mínima de cotización de cuantía igual a la prevista como base mínima para los trabajadores encuadrados en el grupo de cotización 1 del Régimen General fijado para el año 2014 en 1.051,50 euros/mes.

Régimen Especial de Empleados del Hogar

La cotización por contingencias comunes se calculará aplicando los tipos de cotización (23,80% siendo el 19,85% a cargo del empleador y el 3,95% por 100 a cargo del empleado) sobre las bases calculadas en base a la siguiente tabla:

A los efectos de la determinación de la retribución mensual el importe percibido mensualmente deberá ser incrementado con la parte proporcional de las pagas extraordinarias.

Para las contingencias profesionales se aplicarán los tipos de la tarifa de primas establecidas en la disposición adicional cuarta de la Ley 42/2006, sobre la base de cotización correspondiente a la retribución mensual especificada en el cuadro anterior, siendo a cargo exclusivo del empleador.

Durante este año los empleadores podrán aplicarse una reducción del 20% en su cuota de contingencias comunes, siempre que hayan contratado, bajo cualquier modalidad contractual, y dado de alta en el Régimen General a un empleado de hogar a partir del 1 de enero de 2012 que no hubiera figurado en alta en el Régimen Especial de Empleados de Hogar a tiempo completo, para el mismo empleador, dentro del período comprendido entre el 2 de agosto y el 31 de diciembre de 2011. Esta reducción de cuotas se ampliará con una bonificación hasta llegar al 45% para familias numerosas.

Cabe destacar que los beneficios en la cotización consistentes tanto en reducciones en la cotización a la Seguridad Social a cargo del empleador, como en bonificaciones de cuotas a cargo del mismo, no serán de aplicación en los supuestos en que los empleados de hogar que presten sus servicios durante menos de 60 horas mensuales por empleador asuman el cumplimiento de las obligaciones en materia de encuadramiento, cotización y recaudación en dicho sistema especial.

Coeficientes reductores aplicables

Los coeficientes reductores que han de aplicarse a las cuotas devengadas por las empresas excluidas de alguna contingencia serán los siguientes:

a) En las empresas excluidas de la contingencia de incapacidad temporal derivada de enfermedad común o accidente no laboral, se aplicará el coeficiente 0,045, correspondiendo el 0,038 a la cuota empresarial, y el 0,007 a la cuota del trabajador.

b) En el supuesto de exclusión de las contingencias de incapacidad temporal, maternidad, paternidad, riesgo durante el embarazo y riesgo durante la lactancia natural, respecto a los funcionarios públicos y demás personal a que se refiere el artículo 20 del Real Decreto-ley 13/2010, de 3 de diciembre, de actuaciones en el ámbito fiscal, laboral y liberalizadoras para fomentar la inversión y la creación de empleo, se aplicará el coeficiente 0,055, correspondiendo el 0,046 a la aportación empresarial y el 0,009 a la aportación del trabajador.

Por otra parte, el coeficiente reductor aplicable a las empresas autorizadas para colaborar voluntariamente en la gestión de la prestación económica de incapacidad temporal derivada de enfermedad común o accidente no laboral, en la modalidad prevista en el artículo 77.1.d), del texto refundido de la Ley General de la Seguridad Social, será el 0,045 sobre la cuota que les correspondería satisfacer de no existir la colaboración.

El passat 1 de febrer, es va publicar al B.O.E. l’Ordre ESS/106/2014 , de 31 de gener , per la qual es desenvolupen les normes legals de cotització a la Seguretat Social , atur , protecció per cessament d’activitat , Fons de Garantia Salarial i formació professional , contingudes en la Llei 22 / 2013, de 23 de desembre , de Pressupostos Generals de l’Estat per a l’any 2014 .

A continuació detallem les principals novetats aprovades al respecte.

Topalls de cotització

El límit màxim de la base de cotització al Règim General de la Seguretat Social per a l’exercici 2014 serà de 3.597,00 euros mensuals . Aquest nou límit màxim de cotització , s’ha incrementat en un 5 % respecte al límit màxim aplicat durant l’any 2013 .

D’altra banda , el límit mínim de cotització per a les contingències d’accident de treball i malaltia professional no podrà ser inferior a 753,00 euros mensuals . Aquest límit mínim no pateix cap alteració respecte al fixat per al 2013 .

Bases màximes i mínimes de cotització al Règim General

Tipus de cotització

Per a les contingències comunes es mantenen els mateixos tipus de cotització de l’exercici 2013 ( 28,30% , del qual el 23,60 % serà a càrrec de l’empresa i el 4,70 % a càrrec del treballador ) . Així mateix , per a les contingències d’accidents de treball i malalties professionals s’aplicaran els tipus de la tarifa de primes que estableix la disposició addicional quarta de la Llei 42/2006 , en la redacció que en fa la disposició final desena novena de la Llei 22/2013 , de 23 de desembre , de Pressupostos Generals de l’Estat per a l’any 2014 , sent les primes resultants a càrrec exclusiu de l’empresa.

Tampoc en la cotització de les hores extraordinàries s’introdueix cap canvi . Per a les hores extraordinàries motivades per força major es manté el tipus del 14% , del qual el12 % serà a càrrec de l’empresa i el 2 % a càrrec del treballador . La cotització addicional per la resta d’hores extraordinàries s’efectuarà aplicant el tipus del 28,30% , del qual el 23,60 % serà a càrrec de l’empresa i el 4,70 % a càrrec del treballador .

Cotització en els contractes de formació i aprenentatge

Quan sigui procedent cotitzar per desocupació seves quotes seran:

Cotització per desocupació

Pel que fa a la cotització per desocupació, els tipus aplicables seran els següents :

Contractació indefinida , inclosos els contractes indefinits a temps parcial i fixos discontinus , així com la contractació de durada determinada en les modalitats de contractes formatius en pràctiques i per a la formació i l’aprenentatge , de relleu , interinitat i contractes , qualsevol que sigui la modalitat utilitzada , realitzats amb treballadors que tinguin reconegut un grau de discapacitat no inferior al 33 per 100 :

Contractació de durada determinada , ja sigui a temps complet o parcial :

Cotització en els contractes a temps parcial

No es produeixen canvis significatius respecte a la regulació anterior , excepte en els límits de la base de cotització que en cap cas podrà ser superior al límit màxim de 3.597,00 euros / mes ni inferior a 4,54 euros per cada hora treballada .

Les bases mínimes per hora per contingències comunes són les següents :

Cotització a la Seguretat Social en els contractes temporals de curta durada

En els contractes amb una durada efectiva inferior a 7 dies , es manté l’increment del 36 per 100 en la quota empresarial a la Seguretat Social per contingències comunes . Aquest increment no s’aplicarà als contractes d’interinitat ni en el sistema especial per a treballadors per compte d’altri agraris .

Règim Especial de Treballadors per Compte Propi o Autònoms

El tipus de cotització per contingències comunes per a l’exercici 2014 és del 29,80% , o el 29,30% si l’interessat està acollit al sistema de protecció per cessament d’activitat , no experimentat variació respecte al 2013, mantenint també el mateix tipus del 26,50% quan el treballador hagi optat per no acollir-se a la cobertura de la protecció per incapacitat temporal .

Els treballadors inclosos en aquest Règim Especial que no tinguin la cobertura de les contingències derivades d’accidents de treball i malalties professionals efectuaran una cotització addicional equivalent al 0,10% , aplicat sobre la base de cotització escollida , per al finançament de les prestacions per risc durant l’embaràs i risc durant la lactància natural .

S’estableixen els següents límits en les bases de cotització :

En aquest règim especial , s’estableixen les següents particularitats :

– La base de cotització per als treballadors autònoms que a 2014.01.01 siguin menors de 47 anys d’edat , serà la triada per aquests, dins dels límits compresos entre les bases mínima i màxima . Igual elecció podran efectuar els que en aquesta data tinguin 47 anys i la seva base de cotització en el mes de desembre de 2013 hagi estat igual o superior a 1.888,80 euros mensuals , o causin alta en aquest règim especial . Per a aquells en la mateixa situació la base de cotització fos inferior a 1.888,80 euros mensuals el límit de la quantia a triar és de 1.926,60 euros mensuals davant 1.888,80 de l’any 2013 .

– La base de cotització per als treballadors que a 2014.01.01 tinguin complerta l’edat de 48 anys o més estarà compresa entre 944,40 i 1.926,60 euros / mes .

– Per a les contingències professionals s’aplicaran els tipus de la tarifa de primes que estableix la disposició addicional quarta de la Llei 42/2006 , de 28 de desembre , de Pressupostos Generals de l’Estat per al 2007 , en la redacció que en fa la disposició final desena novena de la Llei 22 /2013, de 23 de desembre , de Pressupostos Generals de l’Estat per a l’any 2014 , sobre la mateixa base de cotització escollida pels interessats per contingències comunes .

– Per als treballadors autònoms que en algun moment de l’any 2013 i de manera simultània hagin tingut contractat al seu servei un nombre de treballadors per compte d’altri igual o superior a 50 , la base mínima de cotització tindrà una quantia igual a la prevista com a base mínima per als treballadors enquadrats en el grup de cotització 1 del Règim General que per al 2014 està fixada en 1.051,50 euros mensuals . A partir de gener de 2014 , la base mínima indicada s’aplicarà a aquells treballadors autònoms que hagin tingut al seu servei durant algun moment de l’any 2013, 10 o més treballadors per compte aliè.

– Els treballadors autònoms inclosos en aquest règim especial , a l’empara del que estableix la disposició addicional vintè setena de la Llei General de la Seguretat Social i de l’article 21.3 de la Llei 4/1997 , de 24 de març , de societats laborals , a excepció d’aquells que causin alta inicial en els 12 primers mesos de la seva activitat a comptar de la data d’efectes de l’alta , tindran una base mínima de cotització de quantia igual a la prevista com a base mínima per als treballadors enquadrats en el grup de cotització 1 del Règim General fixat per a l’any 2014 en 1.051,50 euros / mes .

Règim Especial d’Empleats de la Llar

La cotització per contingències comunes es calcularà aplicant els tipus de cotització ( 23,80% sent el 19,85 % a càrrec de l’ocupador i el 3,95% per 100 a càrrec de l’empleat ) sobre les bases calculades sobre la base de la taula :

Als efectes de la determinació de la retribució mensual l’import percebut mensualment haurà de ser incrementat amb la part proporcional de les pagues extraordinàries .

Per a les contingències professionals s’aplicaran els tipus de la tarifa de primes que estableix la disposició addicional quarta de la Llei 42/2006 , sobre la base de cotització corresponent a la retribució mensual especificada en el quadre anterior , sent a càrrec exclusiu de l’ ocupador .

Durant aquest any els ocupadors podran aplicar-se una reducció del 20 % en la seva quota de contingències comunes , sempre que hagin contractat , sota qualsevol modalitat contractual , i donat d’alta en el règim general a un empleat de llar a partir de l’ 1 gener 2012 que no hi hagués figurat en alta en el Règim Especial d’Empleats de Llar a temps complet , per al mateix ocupador , dins del període comprès entre el 2 d’agost i el 31 de desembre de 2011. Aquesta reducció de quotes s’ampliarà amb una bonificació fins a arribar al 45% per a famílies nombroses .

Cal destacar que els beneficis en la cotització consistents tant en reduccions en la cotització a la Seguretat Social a càrrec de l’ocupador , com en bonificacions de quotes a càrrec del mateix , no són aplicables en els supòsits en què els empleats de llar que prestin els seus serveis durant menys de 60 hores mensuals per ocupador assumeixin el compliment de les obligacions en matèria d’enquadrament , cotització i recaptació en aquest sistema especial .

Coeficients reductors aplicables

Els coeficients reductors que s’han d’aplicar a les quotes meritades per les empreses excloses d’alguna contingència són els següents :

a) En les empreses excloses de la contingència d’incapacitat temporal derivada de malaltia comuna o accident no laboral , s’aplicarà el coeficient 0,045 , corresponent el 0,038 a la quota empresarial , i el 0,007 a la quota del treballador .

b ) En el supòsit d’exclusió de les contingències d’incapacitat temporal , maternitat , paternitat , risc durant l’embaràs i risc durant la lactància natural , respecte als funcionaris públics i altre personal al que es refereix l’article 20 del Reial decret llei 13 / 2010 , de 3 de desembre , d’actuacions en l’àmbit fiscal , laboral i liberalitzadores per fomentar la inversió i la creació d’ocupació , s’aplicarà el coeficient 0,055 , corresponent el 0,046 a l’aportació empresarial i el 0,009 a l’aportació del treballador .

D’altra banda , el coeficient reductor aplicable a les empreses autoritzades per col · laborar voluntàriament en la gestió de la prestació econòmica d’incapacitat temporal derivada de malaltia comuna o accident no laboral , en la modalitat que preveu l’article 77.1.d ) , del text refós de la Llei General de la Seguretat Social, és el 0,045 sobre la quota que els correspondria satisfer si no hi ha la col · laboració .