- 5 enero, 2016

- Categorias: Laboral

El pasado 30 de octubre se publicó en el B.O.E. la Ley 48/2015, de 29 de octubre, de Presupuestos Generales del Estado para el 2016. En las siguientes páginas, detallamos las principales novedades incorporadas en esta norma.

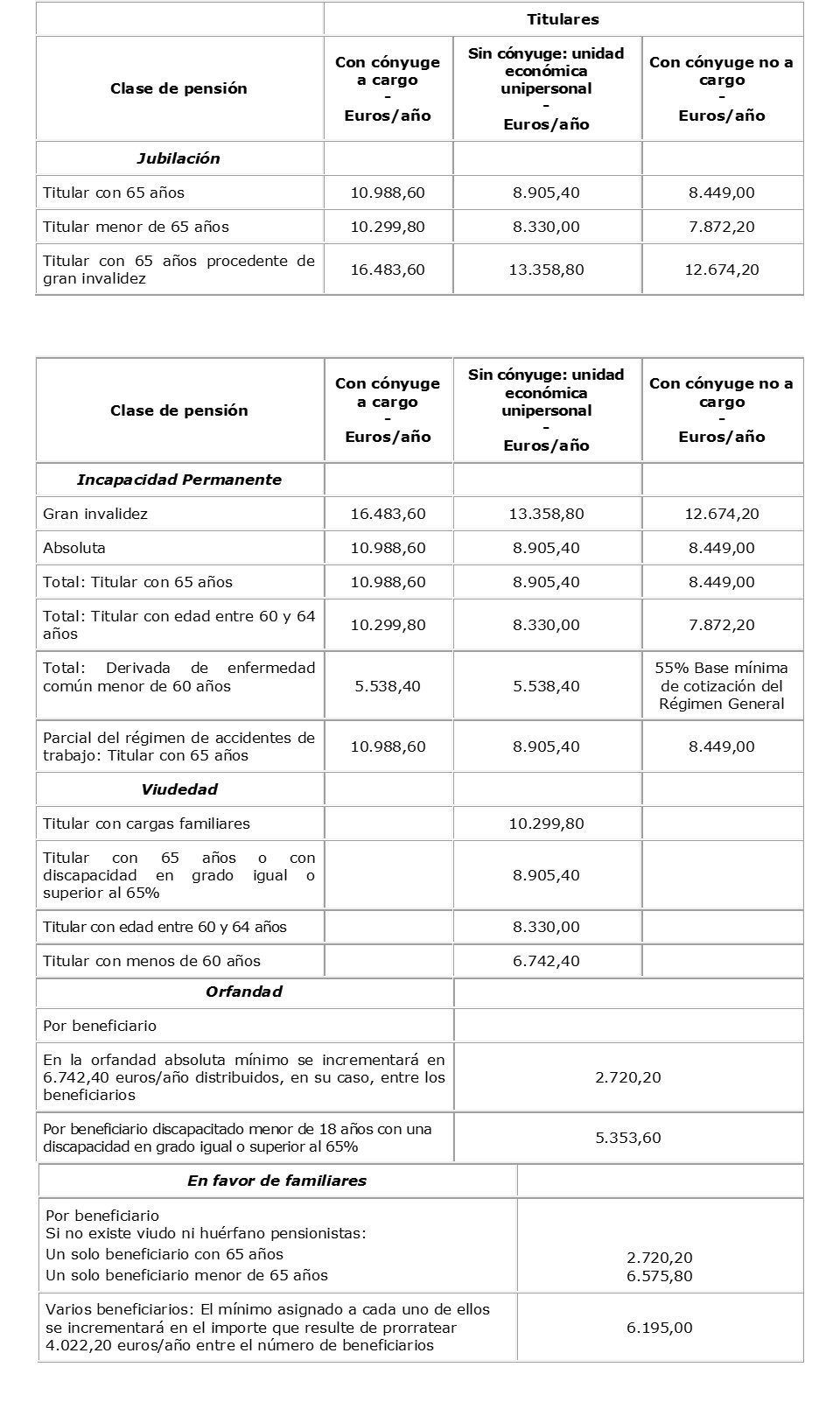

CUANTÍAS MÍNIMAS DE LAS PENSIONES CONTRIBUTIVAS

Con respecto a las pensiones de jubilación e invalidez, en su modalidad no contributiva, se fija la cuantía en 5.150,60 euros íntegros anuales.

Por otra parte, se establece un complemento de pensión de 525 euros anuales, para el pensionista que acredite fehacientemente carecer de vivienda en propiedad y tener, como residencia habitual, una vivienda alquilada en los términos y condiciones fijados reglamentariamente.

Por último, la cuantía de las pensiones SOVI no concurrentes se establece en 5.698,00 euros/año; y la de las concurrentes en 5.532,80 euros/año.

REVALORIZACIÓN DE PENSIONES

Las pensiones abonadas por el sistema de la Seguridad Social, así como de Clases Pasivas del Estado, experimentarán en 2016 con carácter general un incremento del 0,25%.

Para el año 2016 el importe de la revalorización de las pensiones públicas no podrá suponer un valor íntegro anual superior a 35.941,92 euros.

Cuando un mismo titular perciba dos o más pensiones públicas, la suma del importe anual íntegro de todas ellas, una vez revalorizadas las que procedan, no podrá superar el límite máximo señalado. Si lo superase, se minorará proporcionalmente la cuantía de la revalorización hasta absorber el exceso sobre dicho límite.

BASE DE COTIZACIÓN: TOPES MÍNIMOS Y MÁXIMOS

– Tope máximo: 3.642,00 euros mensuales.

– Tope mínimo: cuantía del salario mínimo interprofesional vigente en cada momento, incrementada en un sexto.

Las bases mensuales de cotización para todas las contingencias y situaciones protegidas por el Régimen General de la Seguridad Social, exceptuadas las de accidentes de trabajo y enfermedades profesionales, estarán limitadas, para cada grupo de categorías profesionales, por las bases mínimas y máximas siguientes:

a) Bases mínimas: según la categoría profesional y grupo de cotización, se incrementarán, desde el 1 de enero de 2016 y respecto de las vigentes en 31 de diciembre de 2015, en el mismo porcentaje en que aumente el salario mínimo interprofesional.

Las bases mínimas de cotización aplicables a los trabajadores con contrato a tiempo parcial se adecuarán en orden a que la cotización en esta modalidad de contratación sea equivalente a la cotización a tiempo completo por la misma unidad de tiempo y similares retribuciones.

b) Bases máximas: cualquiera que sea la categoría profesional y grupo de cotización, será de 3.642,00 euros mensuales, o 121,40 euros diarios.

TIPOS DE COTIZACIÓN

No se produce ninguna alteración sobre los tipos de cotización por contingencias comunes: 28,3% (23,6% a cargo de la empresa y 4,7% a cargo del trabajador).

En materia de horas extraordinarias, se mantiene el tipo de cotización del 14% para las motivadas por fuerza mayor (12% a cargo de la empresa y 2% a cargo del trabajador) y del 28,30% para el resto de supuestos (23,6% a cargo de la empresa y 4,7% a cargo del trabajador).

Para la cobertura de desempleo, se mantienen los tipos existentes en los últimos años:

El tipo de cotización al Fondo de Garantía Salarial será, durante 2016, de un 0,20% a cargo exclusivo del empresario.

Por su parte, el tipo de cotización por Formación Profesional será del 0,70%, del cual un 0,10% es a cargo del empleado y un 0,60% a cargo del empresario.

TIPOS DE COTIZACIÓN POR LAS CONTINGENCIAS DE ACCIDENTES DE TRABAJO Y ENFERMEDADES PROFESIONALES

Respecto a la tarifa aplicable (aprobada en los Presupuestos Generales del Estado de 2007), cabe destacar que, con efectos de 1 de enero de 2016, y duración indefinida, se modifica la redacción de la regla Tercera del apartado Dos de la mencionada Disposición adicional introduciendo un nuevo párrafo segundo, con el siguiente literal:

“A los efectos de la determinación del tipo de cotización aplicable a las ocupaciones referidas en la letra «a» del Cuadro II, se considerará «personal en trabajos exclusivos de oficina» a los trabajadores por cuenta ajena que, sin estar sometidos a los riesgos de la actividad económica de la empresa, desarrollen su ocupación exclusivamente en la realización de trabajos propios de oficina aun cuando los mismos se correspondan con la actividad de la empresa, y siempre que tales trabajos se desarrollen únicamente en los lugares destinados a oficinas de la empresa.”

BASES DE COTIZACIÓN EN EL RÉGIMEN DE AUTÓNOMOS (RETA)

TIPOS DE COTIZACIÓN EN EL RÉGIMEN DE AUTÓNOMOS (RETA)

El tipo de cotización en el RETA será del 29,80% o del 29,30% si el interesado está acogido a la protección por contingencias profesionales. Cuando el interesado no tenga cubierta la protección por incapacidad temporal, el tipo de cotización será del 26,50%.

Los trabajadores autónomos que no tengan cubierta la protección dispensada a las contingencias derivadas de accidentes de trabajo y enfermedades profesionales, efectuarán una cotización adicional equivalente al 0,10%, aplicado sobre la base de cotización elegida, para la financiación de las prestaciones de riesgo durante el embarazo y durante la lactancia natural.

Para las contingencias de accidentes de trabajo y enfermedades profesionales se aplicarán los porcentajes de la tarifa de primas incluida en la Disposición Adicional Cuarta de la Ley 42/2006, de 28 de diciembre, de Presupuestos Generales del Estado para el año 2007.

PLURIACTIVIDAD EN EL RÉGIMEN DE AUTÓNOMOS (RETA)

Los trabajadores autónomos que, en razón de su trabajo por cuenta ajena desarrollado simultáneamente, coticen, respecto de las contingencias comunes, en régimen de pluriactividad y lo hagan en el año 2016, teniendo en cuenta tanto las aportaciones empresariales como las correspondientes al trabajador en el Régimen General, así como las efectuadas en el Régimen Especial, por una cuantía igual o superior a 12.368,23 euros, tendrán derecho a una devolución del 50% del exceso en que sus cotizaciones superen la mencionada cuantía, con el tope del 50% de las cuotas ingresadas en el citado Régimen Especial, en razón de su cotización por las contingencias comunes de cobertura obligatoria.

La devolución se efectuará a instancias del interesado, que habrá de formularla en los cuatro primeros meses del ejercicio siguiente.

BASE MÍNIMA DEL RETA EN SITUACIONES ESPECÍFICAS

Para los trabajadores autónomos que en algún momento del año 2015 y de manera simultánea hayan tenido contratado a su servicio un número de trabajadores por cuenta ajena igual o superior a diez, la base mínima de cotización para el año 2016 tendrá una cuantía igual a la prevista como base mínima para los trabajadores encuadrados en el grupo de cotización 1 del Régimen General.

Dicha base mínima de cotización será también aplicable para el año 2016 a los trabajadores autónomos incluidos en este régimen especial al amparo de lo establecido en las Disposiciones adicionales vigésima séptima y vigésima séptima bis del texto refundido de la Ley General de la Seguridad Social, a excepción de aquellos que causen alta inicial en el mismo, durante los 12 primeros meses de su actividad, a contar desde la fecha de efectos de dicha alta.

CAMBIO DE PUESTO DE TRABAJO POR RIESGO DURANTE EL EMBARAZO O DURANTE LA LACTANCIA

Se mantiene la reducción en la cotización a la Seguridad Social para aquellos supuestos en que, por razón de riesgo durante el embarazo o riesgo durante la lactancia natural, la trabajadora sea destinada a un puesto de trabajo o función diferente y compatible con su estado. Durante el período de permanencia en el nuevo puesto de trabajo o función, se aplicará respecto a las cuotas devengadas una reducción del 50% de la aportación empresarial en la cotización a la Seguridad Social por contingencias comunes.

Esta misma reducción será aplicable, en los términos y condiciones que reglamentariamente se determinen, en aquellos casos en que, por razón de enfermedad profesional, se produzca un cambio de puesto de trabajo en la misma empresa o el desempeño, en otra distinta, de un puesto de trabajo compatible con el estado del trabajador.

APLAZAMIENTO DE LA ENTRADA EN VIGOR DE LA AMPLIACIÓN DEL PERMISO DE PATERNIDAD

La entrada en vigor de la Ley que ampliaba a cuatro semanas la duración del permiso de paternidad en los casos de nacimiento, adopción y acogida, se aplaza hasta el día 1 de enero de 2017.

BONIFICACIONES POR FORMACIÓN PROFESIONAL

Las empresas que cotizan por la contingencia de formación profesional dispondrán de un crédito para la formación de sus trabajadores de acuerdo con lo establecido en el artículo 10 del Real Decreto-ley 4/2015, que resultará de aplicar a la cuantía ingresada por la empresa en concepto de formación profesional durante el año 2015 el porcentaje de bonificación que, en función del tamaño de las empresas, se establece a continuación:

a) Empresas de 6 a 9 trabajadores: 100%

b) De 10 a 49 trabajadores: 75%

c) De 50 a 249 trabajadores: 60%

d) De 250 o más trabajadores: 50%

Las empresas de 1 a 5 trabajadores dispondrán de un crédito de bonificación por empresa de 420 euros, en lugar de un porcentaje.

Asimismo, podrán beneficiarse de un crédito de formación, en los términos establecidos en la citada normativa, las empresas que durante el año 2016 abran nuevos centros de trabajo, así como las empresas de nueva creación, cuando incorporen a su plantilla nuevos trabajadores. En estos supuestos las empresas dispondrán de un crédito de bonificaciones cuyo importe resultará de aplicar al número de trabajadores de nueva incorporación la cuantía de 65 euros.

Las empresas que durante el año 2016 concedan permisos individuales de formación a sus trabajadores dispondrán de un crédito de bonificaciones para formación adicional al crédito anual que les correspondería de conformidad con lo establecido en el párrafo primero de este apartado, por el importe que resulte de aplicar los criterios determinados por Orden del Ministerio de Empleo y Seguridad Social. El crédito adicional asignado al conjunto de las empresas que concedan los citados permisos no podrá superar el 5% del crédito establecido en el presupuesto del Servicio Público de Empleo Estatal para la financiación de las bonificaciones en las cotizaciones de la Seguridad Social por formación profesional para el empleo.

APLAZAMIENTO DE LA COTIZACIÓN A TIEMPO PARCIAL PARA LOS AUTÓNOMOS

Se aplaza, nuevamente, hasta el próximo 1 de enero de 2017 la entrada en vigor de las modificaciones del Estatuto del Trabajo Autónomo que permitirá la realización de su actividad a tiempo parcial.

El passat 30 d’octubre es va publicar al B.O.E. la Llei 48/2015, de 29 d’octubre, de Pressupostos Generals de l’Estat per al 2016. En les següents pàgines, detallem les principals novetats incorporades en aquesta norma.

QUANTIES MÍNIMES DE LES PENSIONS CONTRIBUTIVES

Pel que fa a les pensions de jubilació i invalidesa, en la modalitat no contributiva, es fixa la quantia en 5.150,60 euros íntegres anuals.

D’altra banda, s’estableix un complement de pensió de 525 euros anuals, per al pensionista que acrediti fefaentment que no tenen habitatge en propietat i tenir, com a residència habitual, un habitatge llogat en els termes i condicions fixats per reglament.

Finalment, la quantia de les pensions SOVI no concurrents s’estableix en 5.698,00 euros / any; i la de les concurrents en 5.532,80 euros / any.

REVALORITZACIÓ DE PENSIONS

Les pensions abonades pel sistema de la Seguretat Social, així com de classes passives de l’Estat, experimentaran en 2016 amb caràcter general un increment del 0,25%.

Per a l’any 2016 l’import de la revaloració de les pensions públiques no podrà suposar un valor íntegre anual superior a 35.941,92 euros.

Quan un mateix titular percebi dues o més pensions públiques, la suma de l’import anual íntegre de totes elles, una vegada revalorades les que siguin procedents, no pot superar el límit màxim assenyalat. Si el supera, s’ha de minorar proporcionalment la quantia de la revaloració fins a absorbir l’excés sobre aquest límit.

BASE DE COTITZACIÓ: límits mínims i màxims

– Límit màxim: 3.642,00 euros mensuals.

– Límit mínim: quantia del salari mínim interprofessional vigent en cada moment, incrementada en un sisè.

Les bases mensuals de cotització per a totes les contingències i situacions protegides pel Règim General de la Seguretat Social, exceptuades les d’accidents de treball i malalties professionals, estaran limitades, per a cada grup de categories professionals, per les bases mínimes i màximes següents:

a) Bases mínimes: segons la categoria professional i grup de cotització, s’incrementaran, des del 1 de gener de 2016 i respecte de les vigents el 31 de desembre de 2015, en el mateix percentatge en què augmenti el salari mínim interprofessional.

Les bases mínimes de cotització aplicables als treballadors amb contracte a temps parcial s’adequaran amb vista a que la cotització en aquesta modalitat de contractació sigui equivalent a la cotització a temps complet per la mateixa unitat de temps i similars retribucions.

b) Bases màximes: qualsevol que sigui la categoria professional i grup de cotització, serà de 3.642,00 euros mensuals, o 121,40 euros diaris.

TIPUS DE COTITZACIÓ

No es produeix cap alteració sobre els tipus de cotització per contingències comunes: 28,3% (23,6% a càrrec de l’empresa i 4,7% a càrrec del treballador).

En matèria d’hores extraordinàries, es manté el tipus de cotització del 14% per a les motivades per força major (12% a càrrec de l’empresa i 2% a càrrec del treballador) i del 28,30% per la resta de supòsits (23 , 6% a càrrec de l’empresa i 4,7% a càrrec del treballador).

Per a la cobertura d’atur, es mantenen els tipus existents en els últims anys:

El tipus de cotització al Fons de Garantia Salarial serà, durant 2016, d’un 0,20% a càrrec exclusiu de l’empresari.

Per la seva banda, el tipus de cotització per Formació Professional serà del 0,70%, del qual un 0,10% és a càrrec de l’empleat i un 0,60% a càrrec de l’empresari.

TIPUS DE COTITZACIÓ PER LES CONTINGÈNCIES D’ACCIDENTS DE TREBALL I MALALTIES PROFESSIONALS

Pel que fa a la tarifa aplicable (aprovada en els pressupostos generals de l’Estat de 2007), cal destacar que, amb efectes d’1 de gener de 2016, i durada indefinida, es modifica la redacció de la regla tercera de l’apartat dos de l’esmentada Disposició addicional introduint un nou paràgraf segon, amb el següent literal:

«Als efectes de la determinació del tipus de cotització aplicable a les ocupacions referides a la lletra« a »de l’Quadre II, es considerarà« personal en treballs exclusius d’oficina »als treballadors per compte aliè que, sense estar sotmesos als riscos de l’activitat econòmica de l’empresa, desenvolupin la seva ocupació exclusivament en la realització de treballs propis d’oficina tot i que els mateixos es corresponguin amb l’activitat de l’empresa, i sempre que aquests treballs es desenvolupin únicament en els llocs destinats a oficines de l’empresa . «

BASES DE COTITZACIÓ AL RÈGIM D’AUTÒNOMS (RETA)

TIPUS DE COTITZACIÓ AL RÈGIM D’AUTÒNOMS (RETA)

El tipus de cotització en el RETA és del 29,80% o del 29,30% si l’interessat està acollit a la protecció per contingències professionals. Quan l’interessat no tingui coberta la protecció per incapacitat temporal, el tipus de cotització serà del 26,50%.

Els treballadors autònoms que no tinguin coberta la protecció dispensada a les contingències derivades d’accidents de treball i malalties professionals, efectuaran una cotització addicional equivalent al 0,10%, aplicat sobre la base de cotització triada, per al finançament de les prestacions de risc durant l’embaràs i durant la lactància natural.

Per a les contingències d’accidents de treball i malalties professionals s’aplicaran els percentatges de la tarifa de primes inclosa en la disposició addicional quarta de la Llei 42/2006, de 28 de desembre, de Pressupostos Generals de l’Estat per a l’any 2007.

PLURIACTIVITAT AL RÈGIM D’AUTÒNOMS (RETA)

Els treballadors autònoms que, per raó del seu treball per compte d’altri desenvolupat simultàniament, cotitzin, respecte de les contingències comunes, en règim de pluriactivitat i ho facin en l’any 2016, tenint en compte tant les aportacions empresarials com les corresponents al treballador en el Règim General, així com les efectuades en el Règim Especial, per una quantia igual o superior a 12.368,23 euros, tindran dret a una devolució del 50% de l’excés en què les seves cotitzacions superin l’esmentada quantia, amb el límit del 50% de les quotes ingressades en el citat Règim Especial, en raó de la seva cotització per les contingències comunes de cobertura obligatòria.

La devolució s’efectuarà a instàncies de l’interessat, que haurà de formular en els quatre primers mesos de l’exercici següent.

BASE MÍNIMA DEL RETA EN SITUACIONS ESPECÍFIQUES

Per als treballadors autònoms que en algun moment de l’any 2015 i de manera simultània hagin tingut contractat al seu servei un nombre de treballadors per compte d’altri igual o superior a deu, la base mínima de cotització per a l’any 2016 tindrà una quantia igual a la prevista com a base mínima per als treballadors enquadrats en el grup de cotització 1 del Règim General.

Aquesta base mínima de cotització serà també aplicable per a l’any 2016 als treballadors autònoms inclosos en aquest règim especial a l’empara del que estableixen les Disposicions addicionals vintena setena i vint-i-setena bis del text refós de la Llei general de la Seguretat Social, a excepció d’aquells que causin alta inicial en el mateix, durant els 12 primers mesos de la seva activitat, a comptar de la data d’efectes d’aquesta alta.

CANVI DE LLOC DE TREBALL PER RISC DURANT L’EMBARÀS O DURANT LA LACTÀNCIA

Es manté la reducció en la cotització a la Seguretat Social per a aquells supòsits en què, per raó de risc durant l’embaràs o risc durant la lactància natural, la treballadora sigui destinada a un lloc de treball o funció diferent i compatible amb el seu estat. Durant el període de permanència en el nou lloc de treball o funció, s’aplicarà respecte a les quotes meritades una reducció del 50% de l’aportació empresarial en la cotització a la Seguretat Social per contingències comunes.

Aquesta mateixa reducció serà aplicable, en els termes i condicions que es determinin, en aquells casos en què, per raó de malaltia professional, es produeixi un canvi de lloc de treball en la mateixa empresa o l’acompliment, en una altra, d’un lloc de treball compatible amb l’estat del treballador.

AJORNAMENT DE L’ENTRADA EN VIGOR DE L’AMPLIACIÓ DEL PERMÍS DE PATERNITAT

L’entrada en vigor de la Llei que ampliava a quatre setmanes la durada del permís de paternitat en els casos de naixement, adopció i acolliment, s’ajorna fins al dia 1 gener 2017.

BONIFICACIONS PER FORMACIÓ PROFESSIONAL

Les empreses que cotitzen per la contingència de formació professional disposaran d’un crèdit per a la formació dels seus treballadors d’acord amb el que estableix l’article 10 del Reial decret llei 4/2015, que resultarà d’aplicar a la quantia ingressada per l’empresa en concepte de formació professional durant l’any 2015 el percentatge de bonificació que, en funció de la grandària de les empreses, s’estableix a continuació:

a) Empreses de 6 a 9 treballadors: 100%

b) De 10 a 49 treballadors: 75%

c) De 50 a 249 treballadors: 60%

d) De 250 o més treballadors: 50%

Les empreses d’1 a 5 treballadors disposaran d’un crèdit de bonificació per empresa de 420 euros, en lloc d’un percentatge.

Així mateix, podran beneficiar-se d’un crèdit de formació, en els termes que estableix l’esmentada normativa, les empreses que durant l’any 2016 obrin nous centres de treball, així com les empreses de nova creació, quan incorporin a la seva plantilla nous treballadors. En aquests supòsits les empreses disposaran d’un crèdit de bonificacions l’import resultarà d’aplicar al nombre de treballadors de nova incorporació la quantia de 65 euros.

Les empreses que durant l’any 2016 concedeixin permisos individuals de formació als seus treballadors disposaran d’un crèdit de bonificacions per a formació addicional al crèdit anual que els correspondria de conformitat amb el que estableix el paràgraf primer d’aquest apartat, per l’import que resulti d’aplicar els criteris determinats per Ordre del Ministeri d’Ocupació i Seguretat Social. El crèdit addicional assignat al conjunt de les empreses que concedeixin els esmentats permisos no podrà superar el 5% del crèdit establert en el pressupost del Servei Públic d’Ocupació Estatal per al finançament de les bonificacions en les cotitzacions de la Seguretat Social per formació professional per al ocupació.

AJORNAMENT DE LA COTITZACIÓ A TEMPS PARCIAL PER ALS AUTÒNOMS

S’ajorna, novament, fins al pròxim 1 de gener de 2017 l’entrada en vigor de les modificacions de l’Estatut del Treball Autònom que permetrà la realització de la seva activitat a temps parcial.